「シングルマザーになってお金の悩みが増える一方…」

「こどもと過ごす時間も大切にしたいけど収入を増やしたい」

「シングルマザーにおすすめの節税方法ってなんだろう」

シングルマザーになり、こんな悩みをお持ちではないでしょうか?

収入源が自分1人となると不安ですよね。

働く時間を増やせば、こどもと過ごす時間が減ってしまうし、節約にも限界があります。

そこで効果的なのが「節税対策」です。

なんとなく聞いたことはあっても詳しいことは知らなかったり、どうすればいいかわからない人も多いでしょう。

わたしもシングルマザーになり、様々な節税対策をしてきました。

年間数万円もの効果があるので、シングルマザーだからこそ節税対策で残るお金を増やしましょう。

本記事では、シングルマザーにおすすめの節税対策について詳しく説明します。

★今回の記事でわかること★

-

- 誰でも簡単にできる節税対策5選

- 節税対策でどれくらいお得になるか

-

- 2歳男の子のシングルマザー

- 金融機関勤務11年目

- FP2級

シングルマザーにおすすめの節税対策5選

ひとり親控除

2020年に新設された所得控除を受けることができる制度です。

〈ひとり親控除額〉

- 所得税35万円

- 住民税30万円

〈対象者〉

その年の12月31日の現況で婚姻していない人のうち、次の3つの要件すべてに当てはまる人

- 事実上婚姻関係と同様の事情にあると認められる一定の人がいないこと

- 生計を一にする子がいること

- 合計所得金額が500万円以下であること

手続き方法は簡単で、年末調整に配布される「給与所得者の扶養控除等申告書」のひとり親に☑を入れるだけです。

他に提出する特別な書類はありません。

忘れないようしっかりと申告しようね!!

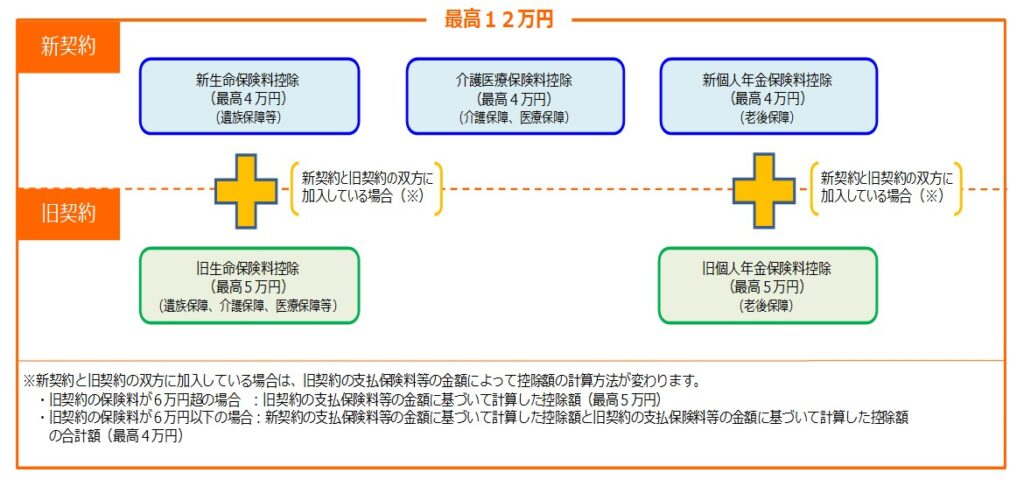

生命保険料控除

〈引用元:国税庁〉

〈引用元:国税庁〉

生命保険や医療保険などに加入している人はその金額に応じて控除される制度です。

MAX12万円までが控除されます。

保険契約があれば忘れずに年末調整で申告するようにしよう!

ただし、節税になるからと無駄な保険に入ってしまっては本末転倒です。

必要ない保険にまで加入することはやめましょう。

節税に効果的な保険の中に「個人年金」があります。

払い込んだ保険料はすべて戻るうえ、高い利率も上乗せされるので加入しておいて損はないでしょう。

わたしも年60,000円の個人年金を契約しているよ~

途中解約すると元本割れする可能性があるので加入するときは慎重に考えましょう。

iDeCo(イデコ)

〈引用元:iDeCo公式サイト〉

iDeCoとは簡単に言うと自分で作る年金制度です。

「小規模企業共済等掛金控除」として掛金全額を控除することができるので、所得税と住民税が軽減されます。

さらに、児童扶養手当の計算時にも控除されるので収入がギリギリの範囲の人はお得に活用できます。

〈iDeCoのメリット〉

- 掛金が全額控除される

- 運用利益が非課税

- 児童扶養手当の控除にも使える

〈iDeCoのデメリット〉

- 60歳まで引き出すことができない

- 元本割れリスクがある

- 各種手数料がかかる

それぞれデメリットはありますが、しっかり理解した上で利用すればかなりの節税対策になります。

ただし、貯金が全然貯まっていない状況で節税のためにとiDeCoを始めてしまうと後戻りできません。

まずは生活防衛費をある程度貯めて、貯金にまわす余裕が少しでもでてきてから始めたほうが安心だよ!

他の金融商品と違って、一度始めると途中で解約することはできないので十分気をつけましょう。

ふるさと納税

各地区町村へ寄附し、一定の上限までは所得税や住民税が控除される制度です。

実質自己負担2000円で豪華な返礼品がもらえるのでやらない方が損です。

イメージとしては住民税を前払いして返礼品をもらい、翌年の住民税が軽減されるよ!!

普段食べているお肉や魚など、ふるさと納税を利用すれば食費を節約することも可能です。

年収などで限度額が決まっているので各サイトのシュミレーションをしてから寄附しましょう。

ふるさと納税は楽天でいつも購入しているよ!ポイント還元が高いからおすすめだよ♪

少額貯蓄非課税制度(マル優)

元本350万円までの利子所得が非課税にできる制度です。

通常定期預金などに預けて、利子をもらうときは20.315%の税金が差し引かれますが、この税金が引かれなくて済むので利子をそのままもらうことが可能です。

金融機関に申告すれば手続きは完了します。

ただし、シングルマザーでも児童扶養手当をもらっている人が対象なので、年収が多いと児童扶養手当をもらっていない人もいるでしょう。

そういう人はこのマル優は対象外なので注意しましょう。

わたしもバリバリ働いていたから対象にならなかったよ~

また、現在の定期預金は低金利のため非課税になったとしてもあまり利息がつかないのがデメリットです。

すでに定期預金などをしている人にはおすすめなので利用してみてもいいでしょう。

節税対策でどれくらいお得になるか

では、上記の節税対策を実際の例を参考に紹介します。

〈条件〉

- 年収300万円の会社員

- 3歳のこども一人

- シングルマザー

この条件で年末調整を行うと所得税はどうなるか見ていきましょう。

基礎控除と社会保険料控除はかならず控除できるよ

〈節税対策なし〉

- 基礎控除48万円

- 社会保険料控除35万円

〈節税対策あり〉

- 基礎控除48万円

- 社会保険料控除35万円

- iDeCo(社会保険料)12万円

- 生命保険料控除12万円

- ひとり親控除35万円

【所得控除金額】

それぞれの控除額を合計すると、

- 節税あり→142万円

- 節税なし→83万円

所得控除が大きいほど節税効果は高くなるので比べると一目瞭然です。

さらに所得税を計算してみましょう。

人それぞれ条件によりばらつきはありますが今回の税率は最低の5%にします。

所得税を計算する流れはいろいろと複雑だから省略するね!

給与所得額から先程の所得控除の合計を引き、税率5%と102.1%の税率をかけると、

【所得税】

- 節税あり→30,600円

- 節税なし→60,700円

納める所得税の金額に3万円ほどの差がでました。

節税をしなければ3万円も多く払っていたことになります。

次に住民税を見ていきましょう。

住民税の計算も複雑なので今回はざっくり10%の税率で計算してみます。

- iDeCo12万円×10%=12,000円

- ひとり親控除30万円×10%=30,000円

- 生命保険料7万円×10%=7,000円

- ふるさと納税3万円寄附すれば2,000円差し引いた分の28,000円が税額から控除されます。

住民税の計算も複雑だからここでは省略するね

所得税と住民税を合わせるとかなりの節税金額になりますね。

まとめ

いかがでしょうか?

税金の勉強をすると節税がいかに重要かわかってきます。

人によって節税金額は変わりますが節税になることに間違いありません。

シングルマザーにとって1万円でも多く手元に残ればかなり助けられますよね。

節税対策をうまく活用してお得に生活していこう♪

最後までご覧いただきありがとうございました。

コメント